様々な空き家に対しての税金、特例について

空き家に対する問題が最近世間を騒がせています。

空き家を所有している方は、将来、売却したり賃貸に出すこともあるかと思います。また、いずれは取り壊す時が来るかもしれません。そんなとき、気になる空き家関連の税金についてご参考にしていただければ幸いです。

空き家を所有している方は、将来、売却したり賃貸に出すこともあるかと思います。また、いずれは取り壊す時が来るかもしれません。そんなとき、気になる空き家関連の税金についてご参考にしていただければ幸いです。

固定資産税

土地や家屋を所有していますと毎年市区町村から1月1日時点の所有者に対して固定資産税及び都市計画税が課税されます(固定資産税1.4%都市計画税0.3%)。これは空き家に対しても課税されることとなりますが、土地の上に住宅がある場合には、その敷地は住宅用地の特例として大幅に税額が軽減されます。これは入居の有無に関係なく軽減の対象となるため、建物がそのままの状態の空き家が増加している原因となっています。

住宅用地に対する特例

そこで国は一定の要件に該当する空き家については住宅用地の特例の適用を受けることができなくなる措置を行うことにしました。この措置は、平成28年度以降の年度分の固定資産税に適用されることとなっています。(地方税法349条の3の2、改正法附則17条3項)よって今後は住宅である建物がある場合においても市区町村に特定空家として指定された場合には固定資産税及び都市計画税が高くなるため、何らかの対応を行っていく必要がでてくるものと考えます。

所得税(譲渡)

3,000万円控除の特例

マイホームやその敷地を売却した場合には、譲渡所得の金額の計算上3000万円が控除されます。これは既に空き家になっている場合においても、その居住の用に供さなくなった日以後3年を経過する日の属する年の年末までに譲渡した場合には適用できることとなっています。よって不動産の売却を検討している場合には、この期間中に売却されることをお勧めいたします。

また居住していたマイホームが空き家になった後に建物を解体した場合には、上記要件に加えて解体から1年以内に譲渡契約を締結すること及び駐車場等業務の用に供していないことが必要となりますのでご注意ください。

これまでは、親のマイホームを相続した相続人がその不動産を売却した場合は、相続人はそこに居住していなければ3000万円控除の特例の適用を受けることができませんでしたが、平成28年度税制改正により、空き家に係る譲渡所得の特別控除が創設されました。

なおマンション等の区分所有家屋にはこの特別控除が適用されないため、親のマイホームを相続した相続人がその不動産を売却した場合は、相続人はそこに居住していなければ3000万円控除の特例の適用を受けることができません。しかし、その相続に伴い相続税が発生した場合には、当該売却不動産に課税された相続税相当額は譲渡所得の計算上取得費(不動産の購入金額)に加算をして計算することができます。いつ、誰が売却することが税務上有利なのか複数の選択肢があるため注意が必要です。

また居住していたマイホームが空き家になった後に建物を解体した場合には、上記要件に加えて解体から1年以内に譲渡契約を締結すること及び駐車場等業務の用に供していないことが必要となりますのでご注意ください。

これまでは、親のマイホームを相続した相続人がその不動産を売却した場合は、相続人はそこに居住していなければ3000万円控除の特例の適用を受けることができませんでしたが、平成28年度税制改正により、空き家に係る譲渡所得の特別控除が創設されました。

なおマンション等の区分所有家屋にはこの特別控除が適用されないため、親のマイホームを相続した相続人がその不動産を売却した場合は、相続人はそこに居住していなければ3000万円控除の特例の適用を受けることができません。しかし、その相続に伴い相続税が発生した場合には、当該売却不動産に課税された相続税相当額は譲渡所得の計算上取得費(不動産の購入金額)に加算をして計算することができます。いつ、誰が売却することが税務上有利なのか複数の選択肢があるため注意が必要です。

空き家に係る譲渡所得の特別控除の特例

この特例は、放置された空き家による周辺住民等への悪影響を防ぐ観点から、最大の要因である相続に由来する古い空き家の有効活用を促進するため、また空き家の発生を抑制するために創設されました。

具体的には、相続開始の直前において被相続人のみが居住していた(1人暮らしだった)居住用財産を相続により取得した個人が、平成28年4月1日から平成31年12月31日までの間に譲渡をした場合に、その譲渡に係る譲渡所得について、3,000万円特別控除の適用を受けることができることとなっています。

具体的には、相続開始の直前において被相続人のみが居住していた(1人暮らしだった)居住用財産を相続により取得した個人が、平成28年4月1日から平成31年12月31日までの間に譲渡をした場合に、その譲渡に係る譲渡所得について、3,000万円特別控除の適用を受けることができることとなっています。

特別控除の特例の条件

- ・昭和56年5月31日以前に建築されたものであること。

- ・マンション等の区分所有家屋でないこと。

- ・譲渡時において所定の耐震基準に適合していること(耐震改修含む)または家屋を除却して土地のみを譲渡する場合であること。

- ・相続開始があった日以後3年を経過する日の属する年の12月31日までに譲渡を行うこと。

- ・譲渡額が1億円以下であること。

- ・相続時から譲渡時まで事業の用、貸付けの用、居住の用に供されていたことがないこと(空き家であったこと)

- ・役所等から交付された、要件を満たす証明書などの書類を確定申告書に添付して申告すること。

※なお平成28年度税制改正大綱では、本特別控除を相続財産に係る譲渡所得の課税の特例(相続税額の取得費加算)との選択適用とする旨が盛り込まれています。

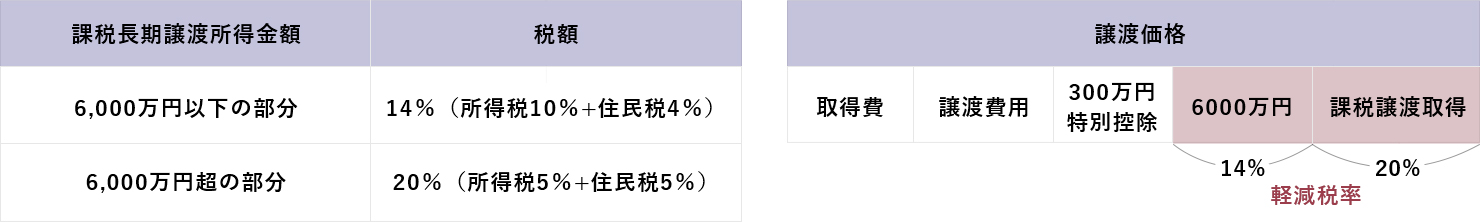

居住用財産の税率軽減の特例

上記の3000万円控除の対象となる居住用財産を譲渡したとき、その居住用財産の所有期間が10年を越えている場合には、3000万円控除に加えて、税率の軽減措置も適用されます。「3000万円控除の特例」と「軽減税率の特例」を重複して適用できるということです。

税率軽減の特例の適用条件

- ・譲渡した年の1月1日時点において、土地、建物ともに所有期間10年を超える居住用財産を譲渡していること。

- ・譲渡した年の前年、前々年において居住用財産の特例の適用を受けていないこと。

- ・この譲渡について他の居住用財産の特例(上記の3,000万円控除の特例を除く)の適用を受けていないこと。

- ・譲渡する側とされる側の関係が、親子や夫婦など特別な関係でないこと。

※平成25年から平成49年までの税額については、算出された所得税を課税標準として復興特別所得税2.1%分が加算されます。

空き家と相続税評価

平成27年から相続税の基礎控除・税率が改正されました。

相続税の基礎控除が縮小

平成27年1月1日以前の基礎控除:5000万円+1000万円×法定相続人の数

平成27年1月1日以降の基礎控除:3000万円+600万円×法定相続人の数

相続財産が基礎控除額を上回る場合は相続税が発生します。基礎控除額が大幅に引き下げられたため、従来であれば相続税の対象とならなかったケースでも対象となる可能性があります。特に地価の高い大都市圏などに一戸建(空き家含む)を所有している場合は注意が必要です。

平成27年1月1日以降の基礎控除:3000万円+600万円×法定相続人の数

相続財産が基礎控除額を上回る場合は相続税が発生します。基礎控除額が大幅に引き下げられたため、従来であれば相続税の対象とならなかったケースでも対象となる可能性があります。特に地価の高い大都市圏などに一戸建(空き家含む)を所有している場合は注意が必要です。

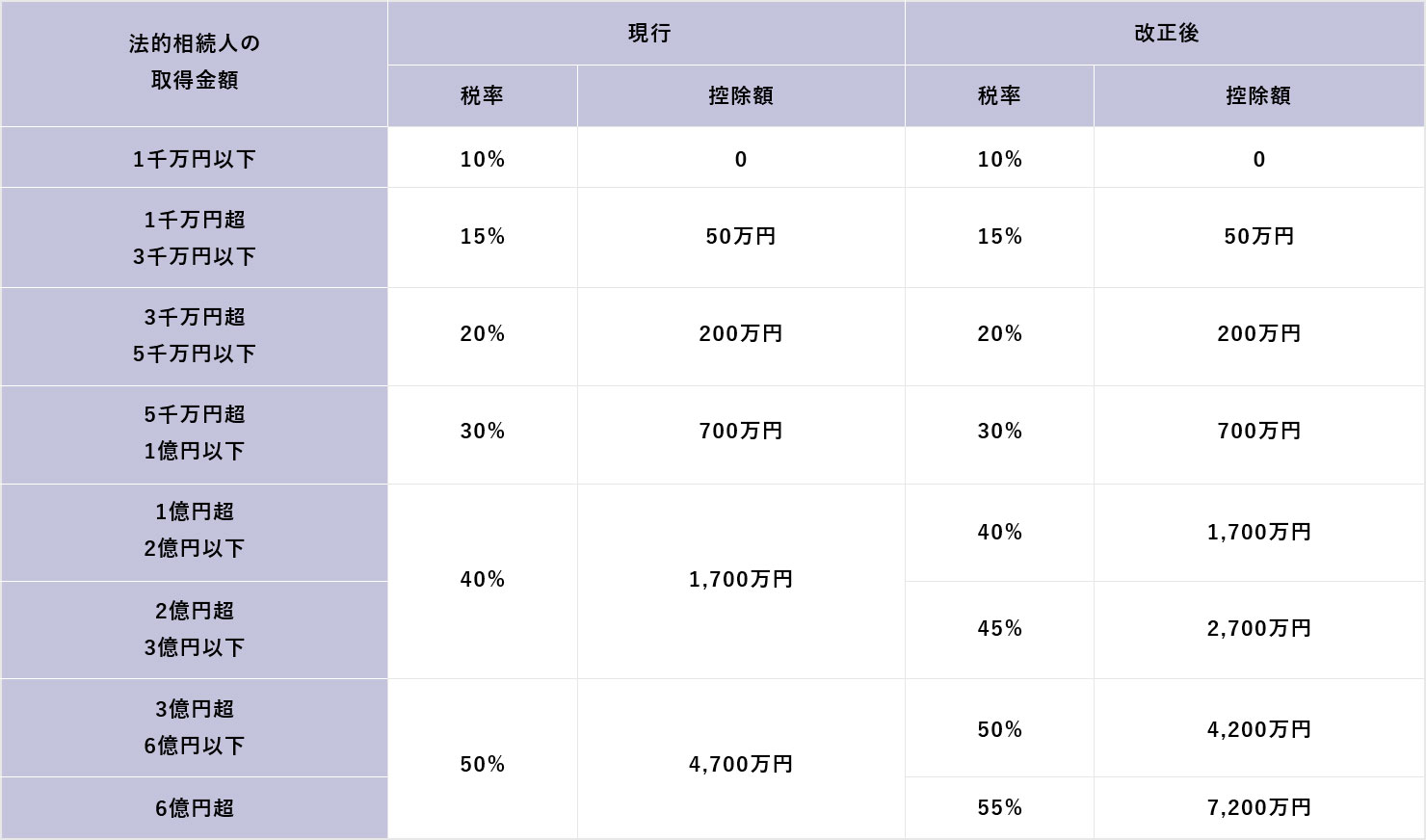

相続税率アップ

相続税率の税率区分が6区分から8区分に変更され、最高税率が55%に引き上げられました。

相続税の速算表

相続税の計算につき所有している不動産が空き家の場合には、下記の算式により計算されることになり、評価の計算上は特に軽減はありません。

土地 = 路線価 × 地積 建物 = 固定資産税評価額

空き家を賃貸として活用した場合には、入居者が入ることにより一定の制約を受けることから不動産の評価額は一定の軽減を受けることができます。

土地 = 路線価 × 地積 × ( 1 - 借地権割合 × 借家権割合(30%) )

家屋 = 固定資産税評価額 × ( 1 - 借家権割合(30%) )

(注)借地権割合については路線価図に記載があります。

また貸家にすることで、当該敷地は小規模宅地等の特例の対象地となります。

土地 = 路線価 × 地積 建物 = 固定資産税評価額

空き家を賃貸として活用した場合には、入居者が入ることにより一定の制約を受けることから不動産の評価額は一定の軽減を受けることができます。

土地 = 路線価 × 地積 × ( 1 - 借地権割合 × 借家権割合(30%) )

家屋 = 固定資産税評価額 × ( 1 - 借家権割合(30%) )

(注)借地権割合については路線価図に記載があります。

また貸家にすることで、当該敷地は小規模宅地等の特例の対象地となります。

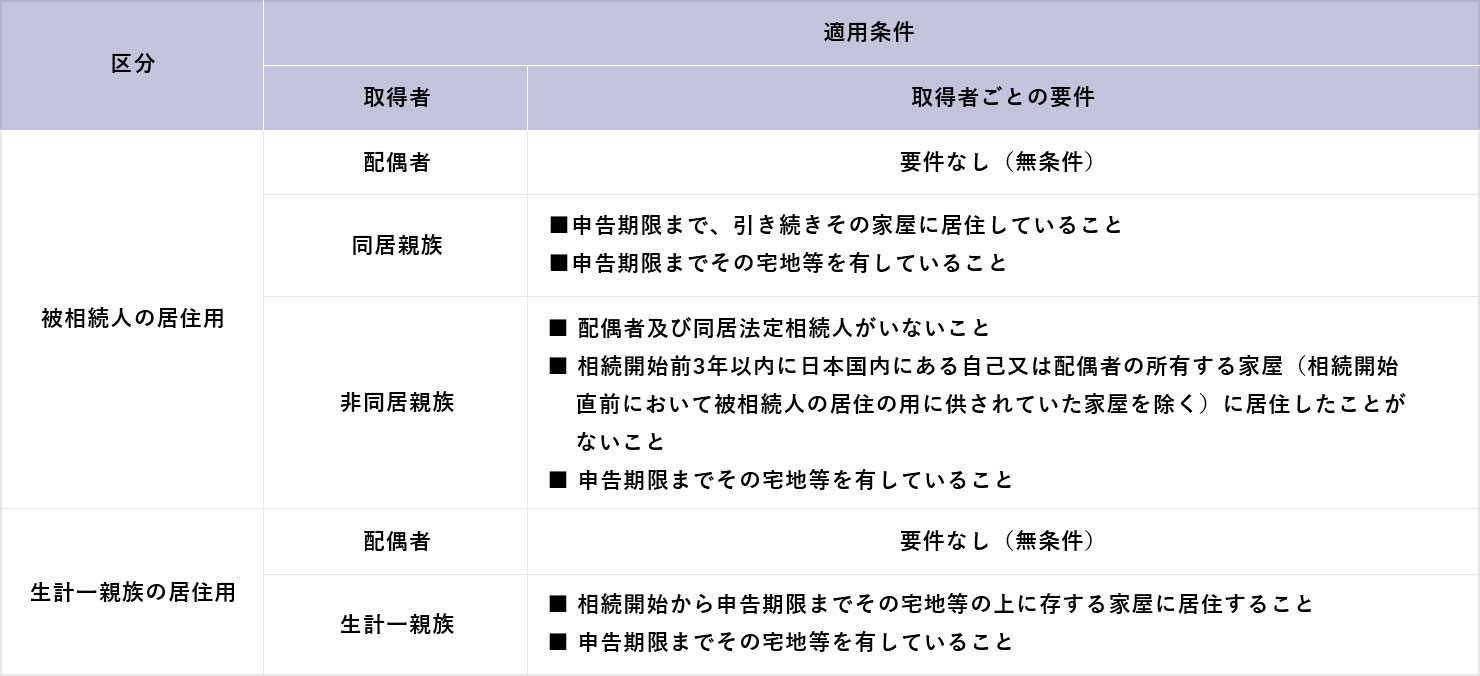

空き家と小規模宅地の特例

小規模宅地の課税の特例

一定の小規模な宅地を相続した場合には、その小規模宅地等とされる一定面積までの部分については、通常の相続税の課税価格の80%又は50%相当額を減額した金額を課税価格とすることができます。

用途別の減額割合と特例適用対象面積

上記の区分のうち、特定居住用宅地等については、下記の適用要件を満たしている必要があります。

親の居住の用に供されていた宅地であっても現在空き家となっている場合には原則として適用が不可ですが、平成26年の税制改正で一定の事由により空き家となったケースで一定の要件を満たす場合には親が居住していた土地として特定居住用宅地等の小規模宅地等の特例(土地の評価額のうち330㎡までは80%の減額)が適用できるようになりました。

老人ホームに入居した場合

平成26年1月1日以後の相続については、老人ホームへ入居したことにより相続時点で被相続人の居住の用に供されていない家屋については下記の要件を満たしていれば被相続人の居住用宅地等に該当することとなります。

- ・相続発生時点で要介護又は要支援の認定を受けている

- ・介護を目的として一定の施設に入居している

- ・その家屋を貸し付けの用に供していない

なお上記の要件は被相続人の要件であることから、特例の適用を受けるためには別途相続人としての要件を充足する必要があります。現在空き家となっていることから同居者がいないということになりますので、その場合には相続人が次の要件を満たしている必要があります。

要件

- ・相続開始前3年以内に日本国内にある相続人自身又はその配偶者の所有する家屋に居住したことがないこと

- ・申告期限までその宅地等を有していること

空き家を賃貸とした場合

空き家を賃貸とし一定の要件を満たす場合には、「貸付事業用宅地等」に該当することとなり土地の評価額のうち200㎡まで50%の減額を受けることができます。ただしこの制度と先ほどの特定居住用等の特例については選択適用となるため、当該特例の適用が可能な土地が複数ある場合には、どの土地にどの制度を適用することが有利であるかを選択する必要があります。